Será melhor escolher uma corretora portuguesa ou uma corretora estrangeira a operar em Portugal?

Neste guia, apresento-te os factores diferenciados de cada uma das melhores corretoras de bolsa de valores para tomares uma decisão informada.

Nesta avaliação, tenho em consideração os seguintes parâmetros:

- A regulação da corretora e respectiva segurança dos ativos

- As comissões

- A experiência de utilização da plataforma de trading

- Os produtos financeiros disponíveis

- O suporte ao cliente

- Os métodos de depósito e levantamento de fundos

O meu ranking das melhores corretoras da bolsa de valores em 2026

Deste ranking fazem parte corretoras estrangeiras a operar em Portugal e corretoras Portuguesas:

- XTB

- Trading 212

- Banco Carregosa (GoBulling)

- Banco Best (Best Trading Pro)

1. A regulação da corretora

Para mim este é o ponto mais importante desta avaliação.

De entre os vários medos e receios que um investidor pode ter, para mim o maior é saber se a corretora onde estou a colocar o meu dinheiro é segura e “não vai fugir com o meu dinheiro do dia para a noite”.

Apesar deste receio (que é normal e válido), convém alertar que nunca vão existir 100% certezas nos investimentos, quer seja na escolha de uma corretora, quer seja nos próprios investimentos, pelo que o risco está sempre presente.

Mas existem mecanismos que podem nos proteger enquanto investidores. A importância das corretoras estarem em conformidade com os regulamentos e regras dos reguladores torna-se fulcral.

Dito isto, qualquer uma das corretoras que listo neste artigo estão reguladas por uma ou várias entidades reguladoras.

Quais as entidades reguladoras?

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Portugal: CMVM (número 341) Polónia: KNF União Europeia: CySEC (Chipre) Reino Unido: FCA (FRN 522157) | União Europeia: CySEC – Chipre (número de licença 398/21) Reino Unido: FCA (609146) | Portugal: Banco de Portugal (número 235) CMVM (número 169) | Portugal: Banco de Portugal (número 65) CMVM (número 28) |

1.1. Segurança dos ativos

Um dos pontos em que as corretoras têm que estar em conformidade com as regras dos reguladores, tem haver com a segregação dos fundos dos clientes e da corretora.

Isto que dizer que os fundos dos clientes estão colocados em contas separadas dos próprios fundos da corretora/empresa.

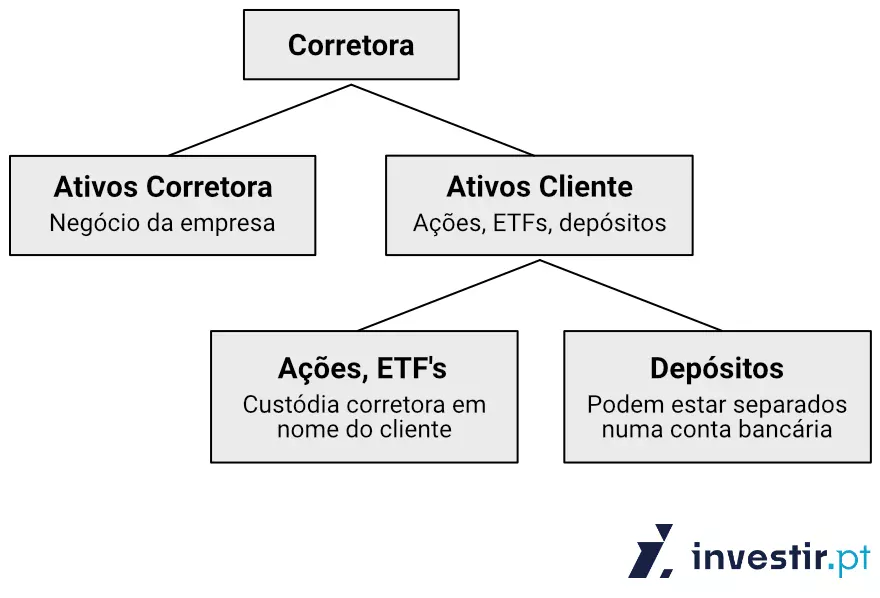

Analisa a imagem abaixo:

Como podes ver pelo esquema acima, os ativos da própria empresa/corretora estão separados dos ativos dos clientes, que podem ser Ações, ETFs ou depósitos.

Por sua vez, os ativos dos clientes podem ser separados em dois “ramos”, as Ações e os ETFs e os depósitos.

Proteção de ativos/esquemas de compensação aos investidores

Além da segregação dos ativos, é importante perceber se as corretoras estão abrangidas por algum tipo de esquema de proteção aos investidores.

No caso improvável de falência de alguma das corretoras listadas, será esta proteção que te permitirá reaver os teus ativos até um determinado limite.

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Investor Compensation Scheme – Polish Financial Supervision Authority (KNF) 100% até 3.000€ euros e 90% do excedente deste montante até um máximo de 22.000€; máximo de compensação são 20.100€ | ICF – Investor compensation fund (chipre) até 20.000€ | ICF – Investor compensation fund (chipre) até 20.000€ | Sistema de Indemnização aos Investidores (SII) até 25.000€ por investidor |

2. As comissões

O segundo ponto mais importante tem haver com as comissões e taxas cobradas por cada corretora.

É neste ponto que as corretoras portuguesas “pecam”, na minha opinião, em relação às corretoras estrangeiras a operar em Portugal.

As taxas e comissões praticadas pelas corretoras portuguesas é extremamente alto, quando comparado com as corretoras estrangeiras a operar em Portugal, fazendo com que a maioria dos investidores opte por corretoras como a XTB ou a Trading 212.

Eu, pessoalmente, não tenho conta aberta em nenhuma corretora portuguesa pelo facto descrito acima. É a minha opção. Vai depender do perfil de cada investidor a opção por uma corretora portuguesa ou estrangeira. Não há certo nem errado neste ponto!

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Ações e ETFs 0€ (em volumes de negociação mensal até 100.000€); 0,2%, com mínimo de 10€ (após 100.000€) | Ações e ETFs 0€ | Ações e ETFs Portugal – Euronext Lisboa Valor de ordem < 50.000€: 7,50€ Valor de ordem >= 50.000€: 0,08% Estados Unidos da América (AMEX) Comissão mínima de 12,50$ por ordem | Ações e ETFs Portugal – Euronext Lisboa: 7,90€ Estados Unidos da América (AMEX) Ação ou ETF > $ 10 = 5 cêntimos por ação ou ETF (mínimo: $ 14,00) Ação ou ETF < $ 10 = 3 cêntimos por ação ou ETF (mínimo: $ 14,00) |

3. A experiência de utilização da plataforma de trading

Nos dias de hoje, ter uma boa experiência de utilização nas diferentes apps é essencial.

Se considerarmos que o nível de utilização das aplicações será na maioria dos casos diária, é importante que as mesmas estejam bem feitas ao nível de design (user interface) bem como ao nível da experiência de utilização (UX).

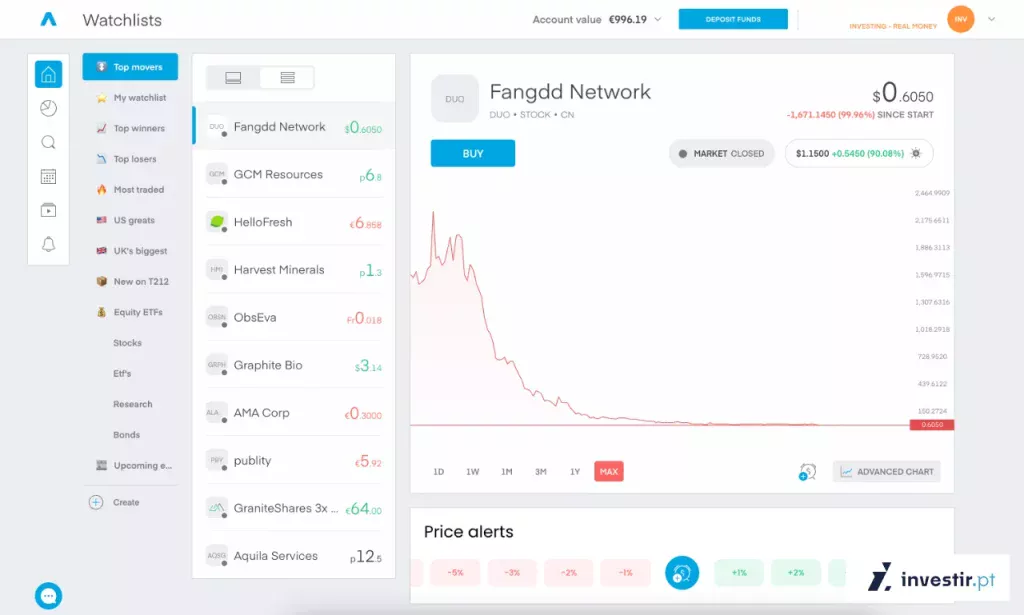

Da experiência que tenho da utilização das duas corretoras estrangeiras (XTB e Trading 212) considero a Trading 212 a mais user friendly, seguida de perto pela XTB.

4. Os produtos financeiros disponíveis

Todas as corretoras têm em comum a disponibilização dos produtos financeiros mais comuns, as ações e os ETFs.

A oferta é mais diversificada em algumas delas, nomeadamente na XTB, no Banco Carregosa e no Banco Best.

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Ações ETFs CFDs Mercado Forex Criptomoedas Matérias-primas | Ações ETFs CFDs Mercado Forex Matérias-primas | Ações ETFs CFDs Obrigações Mercado Forex Criptomoedas Opções Futuros | Ações ETFs CFDs Mercado Forex Opções Futuros |

5. O suporte ao cliente

Das corretoras estrangeiras a operar em Portugal e presentes neste ranking, a XTB é a única que tem escritório de representação em Portugal e oferece suporte em Português.

A XTB ganha lugar de destaque entre as corretoras estrangeiras pelo seu suporte em Português e a representação no nosso país.

A corretora XTB tem escritório de representação no Atrium Saldanha, em Lisboa, na seguinte morada:

Praça Duque de Saldanha, nº 1 – Edifício Atrium Saldanha, piso 9, fracção B – 1050-094 Lisboa.

Como é óbvio, as duas corretoras Portuguesas apresentadas nesta lista também têm o suporte em Português.

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Telefone: dias úteis, entre as 07:00 e as 16:00 (+351 211 222 980 – em português) Email: sales@xtb.pt (em português) Chat: em português | Email: em inglês Chat: em inglês | Telefone: Segunda a Sexta-feira, das 08h até às 21h (+351 213 232 950) Email: ApoioInvestidor@GoBulling.com | Telefone: Segunda a Sexta-feira, das 08h até às 21h (+351 218 507 758) Chat |

6. Os métodos de depósito e levantamento de fundos

| XTB | Trading 212 | Banco Carregosa | Best Bank |

|---|---|---|---|

| Transferência bancária Cartão de débito ou crédito Paypal | Transferência bancária Cartão de débito ou crédito Google Pay | Através do Homebanking do Banco Carregosa | Através do Homebanking do Banco Best |

Corretoras estrangeiras a operar em Portugal

XTB

A corretora XTB foi fundada na Polónia no ano de 2002.

Esta corretora europeia está representada em mais de 13 países pelo mundo fora.

A XTB tem escritório de representação em Portugal desde 2010. Está actualmente situada no Atrium Saldanha, em Lisboa.

Podes ler a review completa da XTB aqui.

Trading 212

Vantagens e desvantagens das corretoras estrangeiras a operar em Portugal

Vantagens

- Comissões mais vantajosas em relação às corretoras do bancos portugueses

Desvantagens

- Apoio ao cliente maioritariamente numa língua estrangeira (à excepção da XTB)

Corretoras portuguesas

Banco Carregosa (Plataforma GoBulling)

A plataforma GoBulling foi criada no ano de 2007, numa parceria com o Saxo Bank.

É a plataforma de negociação do Banco Carregosa.

Banco Best (Plataforma Best Trading Pro)

A Best Trading Pro é a plataforma de negociação do Banco Best.

Vantagens e desvantagens das corretoras Portuguesas

Vantagens

- Plataforma gerida por um banco português, o que poderá dar uma sensação de maior segurança em relação às corretoras estrangeiras

Desvantagens

- Elevadas comissões

Conclusão

A decisão de escolha entre uma corretora portuguesa ou uma corretora estrangeira a operar em Portugal, a meu ver, vai depender do perfil de risco de cada investidor.

O factor determinante desta análise para a escolha de uma corretora é a regulação/segurança e as comissões praticadas.

Tendo isto em consideração, apesar das corretoras portuguesas poderem ser hipoteticamente mais seguras, não conseguem competir no global com as corretoras estrangeiras, devido às elevadas comissões que cobram aos investidores.

Por esta razão, utilizo a XTB e a Trading 212 como as minhas principais corretoras.

Caso queiras abrir conta em qualquer uma delas, deixo aqui os links:

É importante realçar que não há certo ou errado na escolha da melhor corretora para investir na bolsa de valores.

Recomendo que leias com atenção este artigo as vezes que forem necessárias, para ficares o mais confortável e informado possível neste tema e chegares às tuas próprias conclusões.

Bons investimentos!